課税の特例(分離課税)

退職所得、土地や建物の譲渡所得、特定配当等の配当所得、株式等の譲渡所得、先物取引に係る雑所得は、給与所得や事業所得などの所得とわけて税額計算をします。それぞれ税率が個別で設定されています。

退職所得

退職により事業所から受ける退職手当などを退職所得といい、他の所得と区分して退職手当等を支払われる際に支払者(事業所)が税額を計算し、退職手当の支払額から特別徴収(天引き)することとされています。これを現年分離課税といいます。

特別徴収した市府民税は、退職手当等の支払を受ける者(従業員)のその退職手当等の支払いを受けるべき日の属する年の1月1日現在における住所所在の市区町村に、翌月10日を期限として納入します。

分離課税に係る所得割が課税されない人

- 退職手当等の支払いを受けるべき日の属する年の1月1日現在において生活保護法の規定による生活扶助を受けている人

- 退職手当等の支払いを受けるべき日の属する年の1月1日現在において国内に住所を有しない人

→なお、翌年の1月1日現在において国内に住所を有する場合には、他の所得と同様、翌年度において所得割が課せられます。 - 退職手当等の収入金額が退職所得控除額より少ない人

なお、死亡により支払われる退職手当等に関しては、相続税の課税対象となり、市府民税は課税されません。

退職所得の金額

- 退職所得の金額=(退職手当等の金額-退職所得控除額)×1/2 (1,000円未満切捨て)

法人役員等以外の方で、勤続5年以下の場合

- 退職手当等の金額から退職所得控除額を控除した後の金額が300万円以下の場合

退職所得の金額=(退職手当等の金額-退職所得控除額)×1/2 (1,000円未満切捨て) - 退職手当等の金額から退職所得控除額を控除した後の金額が300万円を超える場合

退職所得の金額=150万円+{退職手当等の金額-(300万円+退職所得控除額)} (1,000円未満切捨て)

法人役員等の方で、勤続5年以下の場合

- 退職所得の金額=退職手当等の金額-退職所得控除額 (1,000円未満切捨て)

退職所得控除額の計算

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 (最低額80万円) |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

- 障害者になったことに直接起因して退職したと認められる場合は、上記に100万円を加算した額になります。

- 勤続年数に1年未満の端数がある場合は切り上げて計算します。(例:10年1か月→11年)

- 同一年内に複数の支払者から退職手当等の支払がある場合は、複数の退職手当等の金額を合算し、通算した勤続年数により退職所得控除額を控除した金額により特別徴収税額を計算し、すでに支払済の他の退職手当等から徴収された特別徴収税額を控除して計算します。

特別徴収する税額の計算

課税退職所得金額 × 税率(市民税6%・府民税4%)=特別徴収税額 (100円未満の端数切捨て)

納入について

特別徴収した税額は、市府民税の特別徴収用の納入書を使って納入します。納入書の「退職所得分」欄に金額を記入し、裏面の市民税府民税納入申告書に必要事項を記入して納入してください。納期限は徴収した翌月10日(10日が土日祝日の場合はその翌開庁日)までです。

なお、退職者が複数人いる場合は、下に掲載した「退職所得に係る市民税・府民税特別徴収税額納入申告内訳書」を提出してください。

- 退職所得に係る市民税・府民税特別徴収税額納入申告内訳書 (PDF 75.26 KB)

株式等の配当所得等および譲渡所得等

株式や出資金に対する剰余金の配当、分配金などを配当所得等といいます。株式等を売買した時の譲渡益、償還差益などを譲渡所得等といいます。

上場株式等の特定配当等所得および特定株式等譲渡所得の申告・課税方式の選択

所得税と市府民税

所得税の確定申告書で選択された課税方法が、そのまま市府民税にも適用されます。

なお、令和5年度までは確定申告書とは別に、市府民税申告書を提出することにより、所得税とは異なる課税方法(申告不要制度、総合課税、申告分離課税)を選択することができました。

確定申告書「配当割額控除額」 「株式等譲渡割額控除額」の記入について

市府民税5%が特別徴収された上場株式等の配当等、譲渡所得等を申告される場合、確定申告書第二表「住民税に関する事項」欄の「配当割額控除額」、「株式等譲渡割額控除額」欄に特別徴収された税額を記入することで、控除や還付を受けることができます。

申告不要制度

株式などの配当所得や譲渡所得は、「申告が必要」な所得と「申告が不要」な所得に分けられます。「申告が不要」とは、配当等や譲渡対価等が支払われる際に、その支払を行う者(証券会社など)が、所得税の源泉徴収および市府民税配当割の特別徴収(天引き)を行うので、改めて申告する必要がないということです。ただし、所得控除や損失の繰越控除は適用されませんので、それらを適用させたい場合には、申告することができます。その申告した所得は合計所得金額などに算入されますので、市府民税の非課税判定や扶養控除等の適用、国民健康保険や介護保険など他の制度に影響することもありますのでご注意ください。

株式等の配当所得等の申告・課税方法

大口株主分とは、上場株式等のうち発行済株式数の3%以上を保有しているものをいいます。

少額配当等(1回の支払額が「10万円×配当計算期間月数÷12」の額以下のもの)は、所得税は申告不要ですが、市府民税は申告が必要となり、総合課税が適用されます。確定申告をされる場合は、確定申告書の第二表「住民税・事業税に関する事項」欄の、「非上場株式の少額配当等」欄に、少額配当の額を合わせた配当所得額を記入してください。

所得金額・税額の計算方法

収入金額 - 株式などを取得するための負債の利子 = 配当所得

課税配当所得金額(配当所得の金額を1,000円未満端数切捨て) × 税率 = 所得割額(100円未満端数切捨て)

株式等の譲渡所得等の申告・課税方法

譲渡等の所得が年間20万円を超えない場合、所得税は申告不要ですが、市府民税は少額でも申告する必要があります。

特定口座制度

特定口座を開設する証券会社は、その特定口座内における上場株式等の譲渡による所得について、他の上場株式等の譲渡による所得と区分して計算します。

簡易申告口座とは、証券会社から送られてくる特定口座年間取引報告書により、簡便に申告を行うことができる口座のことをいいます。

源泉徴収口座とは、特定口座内で生じる所得に対して所得税の源泉徴収と市府民税の特別徴収(天引き)ができる口座のことをいいます。証券会社から支払を受ける上場株式等の配当等については、同一口座に受け入れることができます。譲渡損失の金額があるときは、年末に口座内で損益通算を行い、税額の精算が行われます。また、譲渡損失と配当所得等がある場合は、配当所得等のみを申告不要とすることはできません。

所得金額・税額の計算方法

収入金額 - (取得費 + 譲渡費用) = 譲渡所得

課税譲渡所得金額(譲渡所得等金額を1,000円未満端数切り捨て) × 税率 = 所得割額(100円未満の端数切捨て)

土地・建物等の譲渡所得

土地・建物などの不動産を売却して、得た所得を土地・建物等の譲渡所得といいます。長期譲渡所得と短期譲渡所得は譲渡した資産の所有期間により区分されます。

| 5年以下 | 短期譲渡所得 |

|---|---|

| 5年を超える | 長期譲渡所得 |

所得金額・税額の計算方法

収入金額 - (取得費 + 譲渡費用) - 特別控除 = 課税譲渡所得金額(1,000円未満切捨て)

課税譲渡所得金額 × 税率 = 所得割額(100円未満端数切捨て)

特別控除額

| 譲渡の種類 | 特別控除額 |

|---|---|

| 公共事業などのために土地建物を譲渡 | 5,000万円 |

| マイホーム(居住用財産)を譲渡 | 3,000万円 |

| 特定土地区画整理事業などのために土地を譲渡 | 2,000万円 |

| 特定住宅地造成事業などのために土地を譲渡 | 1,500万円 |

| 農地保有合理化のために土地を譲渡 | 800万円 |

| 低未利用土地を譲渡 | 100万円 |

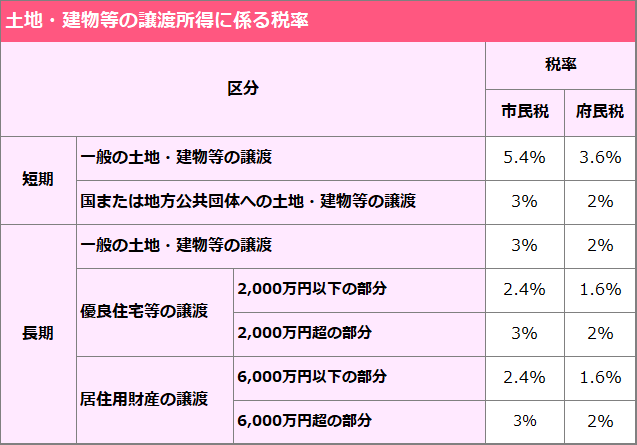

税率

申告期限

次の事項については、市府民税納税通知書送達後に確定申告書を提出した場合は、市府民税の計算に算入することができません。

- 居住用財産の買換え等の場合の譲渡損失や特定居住用財産の譲渡損失の損益通算及び繰越控除

- 居住用財産を譲渡した場合の長期譲渡所得に係る課税の特例

先物取引の雑所得等

商品先物取引の決済・外国為替証拠金取引(FX)等から生じる所得のことをいいます。

所得金額・税額の計算方法

収入 - (委託手数料+その他の経費)=先物取引にかかる課税雑所得金額(1,000円未満切捨て)

課税雑所得金額×税率(市民税3%・府民税2%) = 所得割額(100円未満端数切捨て)

申告期限

次の事項については、市府民税納税通知書送達後に確定申告書を提出した場合は、市府民税の計算に算入することができません。

- 先物取引の差金等決済に係る損失の繰越控除

様式

- 分離課税用申告書 (PDF 98.99 KB)

PDF形式のファイルをご覧いただく場合には、Adobe Acrobat Readerが必要です。Adobe Acrobat Readerをお持ちでない方は、バナーのリンク先から無料ダウンロードしてください。

税務課

TEL:0771-68-0004